Home » Geo-economia » Europa

Category Archives: Europa

La filiera logistico-produttiva dell’uranio

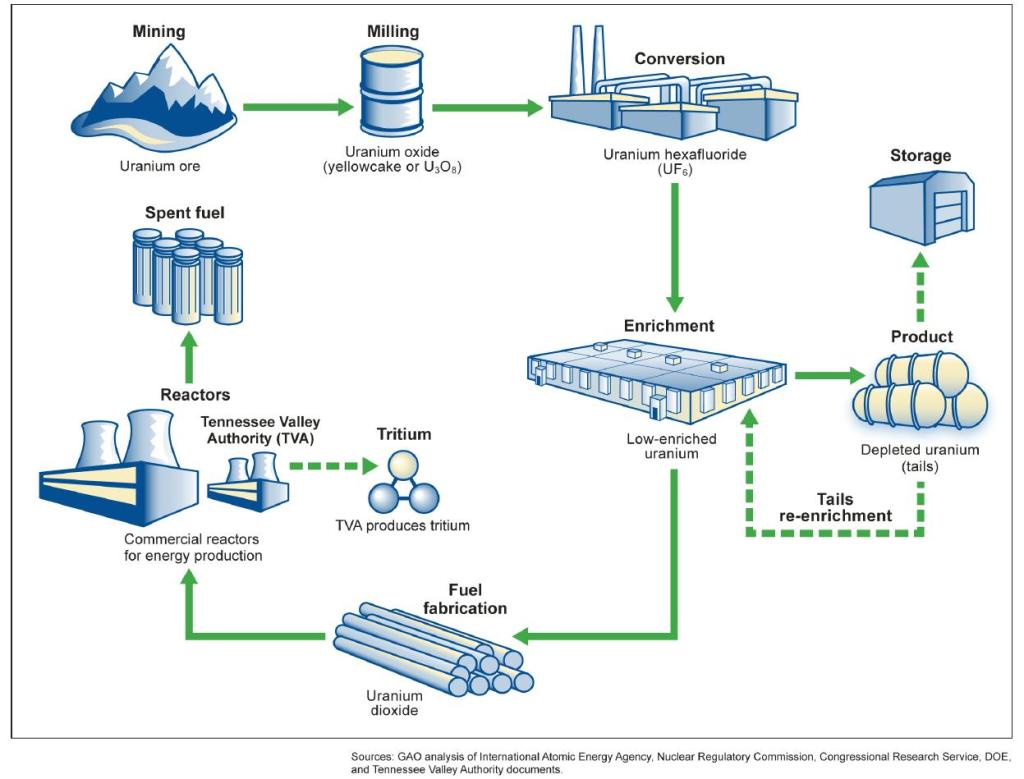

L’uranio è il combustibile che alimenta le centrali nucleari per la produzione di energia elettrica. Estratto da giacimenti composti di rocce sedimentarie, l’uranio grezzo subisce diversi trattamenti, prima di purificazione e poi di arricchimento per aumentarne la carica energetica. Grandi depositi di uranio minerale si trovano nell’odierno Kazakistan, oggi il principale produttore mondiale, di cui diversi siti estrattivi sono posseduti e controllati da società statali russe. A valle della filiera logistico-produttiva, la presenza di aziende russe cresce progressivamente fino a governare più della metà della produzione mondiale. Senza uranio, qualunque centrale nucleare non può funzionare, e inoltre, nel costo complessivo per produrre un kilowattora di energia elettrica da una centrale nucleare, il costo dell’uranio contribuisce per quasi un terzo, uno quota sostanziale, che evidenzia quanto l’esistenza delle centrali atomiche sul territorio europeo dipenda dalle forniture russe e quanto il loro rendimento possa essere soggetto alle speculazioni politiche del governo di Mosca, dato che l’industria europea per la raffinazione dell’uranio rappresenta una piccola quota della produzione mondiale, insufficiente per garantirne l’autonomia. La precedente esperienza delle importazioni di gas russo insegna.

Ogni centrale nucleare per la produzione di energia elettrica è alimentata con un metallo, l’uranio, senza il quale non può funzionare, al pari di un’automobile senza combustibile. L’uranio utilizzato nelle centrali nucleari non è l’uranio grezzo estratto dal sottosuolo. Prima di diventare combustibile per le centrali nucleari, l’uranio grezzo deve essere processato per eliminare le impurità e per aumentare la concentrazione di octaossido di triuranio (U3O8), da pochi punti percentuali ad almeno il 75% in massa, per divenire una polvere gialla dal nome gergale di «yellowcake», traducibile in italiano con la locuzione «torta gialla».

L’octaossido di triuranio (U3O8) è, a sua volta, trattato con acido nitrico e ammoniaca per ottenere l’esafluoruro di uranio (UF6), il quale è successivamente «arricchito» aggiungendo altro uranio, precisamente uno dei suoi tre tipi di atomi costituenti, ovvero l’isotopo 235U, che per le sue caratteristiche fisiche garantisce, rispetto agli altri due isotopi (234U, 238U) una maggiore permanenza della reazione a catena nei reattori nucleari al livello minimo di innesco, ovvero assicura maggiormente che la centrale nucleare non si spenga per mancanza di fiamma.

Ciclo della produzione dell’uranio (fonte: U.S. Government Accountability Office)

Il costo di un megawattora di energia elettrica prodotta da una centrale nucleare è composto di tre grandi voci aggregate: il costo dell’investimento per realizzare la centrale nucleare; il costo per mantenere operativa la centrale nucleare (inclusi i costi di manutenzione degli impianti; e infine il costo del combustibile per alimentare la centrale nucleare, ovvero l’uranio arricchito in forma di barre.

A parità di alcune condizioni al contorno – per esempio il tasso di sconto del capitale impiegato per la costruzione della centrale nucleare oppure gli anni di vita previsti per la centrale nucleare – una media aritmetica su dati forniti dalla Nuclear Energy Agency (NEA) mostra che nel mondo l’uranio contribuisce per un quinto alla formazione del costo dell’energia elettrica generata da centrali nucleari, mentre per il 30% per i costi operativi e infine la rimanente metà per il costo del capitale investito.

Per singolo Paese, il costo dell’uranio, relativamente al costo totale per produrre una singola unità di energia elettrica, oscilla tra un minino del 9% per la Slovacchia a un massimo del 33% per la Svezia.

L’uranio è dunque un componente non trascurabile del costo del singolo megawattora di energia elettrica prodotto da una centrale nucleare, e, di conseguenza, le oscillazioni dei prezzi di mercato – per speculazioni, per scarsità, per tensioni politiche – possono avere un impatto importante sulla economicità di una centrale nucleare. In mancanza di alternativa energetica, questo si rifletterà sull’economia di famiglie e aziende del Paese in cui sono collocate le centrali nucleare, ma anche dei Paesi confinanti le cui reti di trasmissione dell’energia elettrica sono integrate tra loro, per esempio il caso dell’Italia e della Svizzera.

L’uranio più comunemente assunto come riferimento per i mercati internazionali è l’octaossido di triuranio espresso in dollari per libbra. Dall’inizio della brutale invasione russa all’Ucraina, il prezzo dell’octaossido di triuranio è passato dai circa 85 euro per chilogrammo ai circa 160 euro di metà novembre 2024, con punte oltre i 200 euro, ovvero un prezzo più che raddoppiato.

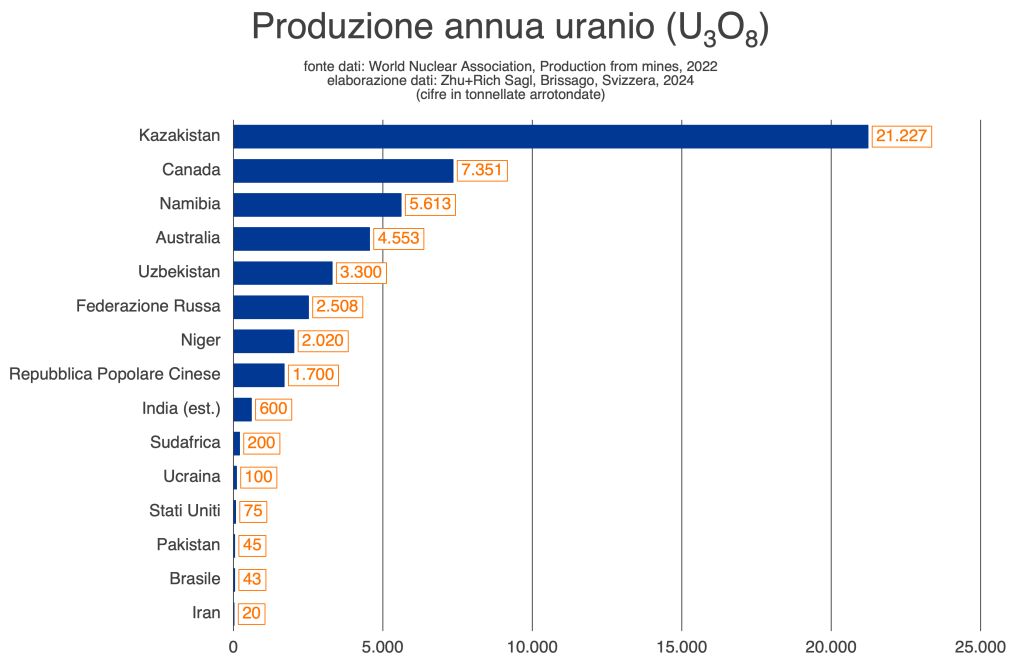

Poco più di un quarto delle riserve mondiali di uranio è detenuto dall’Australia (25,4%), seguita dal Kazakistan (12%), dal Canada (10,8%), dalla Federazione Russa (8,2%) e dalla Namibia (6,2%). Tuttavia, è il Kazakistan il principale paese al mondo produttore di uranio (43%), seguito dal Canada (14,9%), dalla Namibia (11,4%), dall’Australia (9,2%) e dall’Uzbekistan (6,7%).

Kazatomprom A.K., azienda pubblica kazaka controllata al 75% dal governo di Astana attraverso il fondo Samūryq-Qazyna, detiene la maggiore produzione al mondo di uranio (23%), seguita dalla canadese Cameco Corporation (12%), dalla francese Orano SA (11%) già Areva fino al 2018, dall’azienda statale cinese China General Nuclear Power Group (10%) e dalla russa Uranium One Inc. (9%) controllata da Rosatom State Corporation.

Il caso di Kazatomprom A.K. merita una notazione: secondo le recenti relazioni annuali redatte per assicurare un minimo di trasparenza agli investitori privati, dei quattordici siti produttivi kazaki, in almeno cinque, la Russia (attraverso Uranium Ore) possiede quote di partecipazione che arrivano fino al 70%.

Più in generale, il Kazakistan destina complessivamente alla Federazione Russa il 42,3% della produzione annuale di uranio nelle sue diverse forme di uranio grezzo, raffinato e in composti derivati.

Inoltre, ad agosto, in occasione della pubblicazione dei risultati semestrali, l’amministratore delegato di Kazatomprom A.K. ha espresso le sue formali preoccupazioni per l’incertezza delle forniture di acido solforico, un composto fondamentale per la raffinazione dell’uranio grezzo, e per i ritardi nei lavori di costruzione nei depositi di nuova concezione. L’azienda è stata costretta a ridurre le stime della produzione di uranio nel 2025 di 5mila tonnellate pari al 20% dell’intera produzione annuale, e perfino a non fornire indicazioni precise sulla produzione per l’anno 2026 a fronte delle medesime preoccupazioni, e ha annunciato probabili incrementi dei costi di produzione dovuti all’aumento sia del prezzo dell’acido solforico sia delle tasse per l’estrazione dei minerali da parte del governo proprietario della medesima Kazatomprom A.K.

Dunque, alle tensioni geopolitiche causate dalla guerra in Ucraina, alla formazione del prezzo di mercato dell’uranio nella forma di octaossido di triuranio contribuiscono anche le dichiarazioni, fattuali o speculative, del principale produttore al mondo di uranio minerale – che ha appunto significativi legami con il governo della Federazione Russa.

La produzione di uranio nella sua prima forma commerciale, ovvero l’octaossido di triuranio (U3O8), è solo la fase a monte della filiera logistico-produttiva dell’uranio come combustibile delle centrali nucleari, nella quale la Federazione Russa gioca un ruolo non di primo piano, ma comunque non secondario per riserve mondiali (8,2%) e produzione di uranio raffinato (5,1%). A questa produzione deve essere aggiunto l’uranio prodotto e raffinato nei cinque siti kazaki di cui il governo russo detiene quote fino al 70%, quantificabile in circa 2.500 tonnellate pari al 5% della produzione mondiale. Dunque, la Federazione Russa detiene fattualmente circa il 10% della produzione mondiale di uranio minerale, cioè esercita un’influenza per nulla trascurabile sui mercati mondiali.

Il ruolo russo cresce nella fase intermedia della produzione di uranio destinato alle centrali nucleari per la produzione di energia elettrica, ovvero nella produzione di esafluoruro di uranio (UF6). In effettila Federazione Russa produce il 38% dell’esafluoruro di uranio nel mondo attraverso Rosatom State Corporation, seguita dal Canada (28,5%) e dalla Repubblica Popolare Cinese (25,3%).

Nella fase più a valle dell’arricchimento dell’uranio, dove la produzione richiede impianti industriali dotati di tecnologie avanzate, il peso cruciale della Federazione Russa nella filiera mondiale cresce ancora raggiungendo quasi la metà della produzione planetaria (46,4%), seguita da Francia (12,6%), Repubblica Popolare Cinese (10,6%), Paesi Bassi (8,5%) e Stati Uniti (8,2%).

In proporzioni quasi identiche, il dominio per singola azienda appartiene a Rosatom State Corporation (42%), seguita dalla anglo-tedesca Urenco Ltd. (27,7%) con tre impianti in Europa (Paesi Bassi, Regno Unito, Germania,), dall’azienda statale cinese China National Nuclear Corporation (17,6%) e dalla francese Orano SA (12%).

In genere, un aumento dei prezzi dei materiali a monte di una filiera logistico-produttiva si traduce in un aumento di dimensioni maggiori nelle fasi più a valle; è una regola empirica che vale anche per l’uranio arricchito, il cui prezzo di mercato è, infatti, dall’inizio della vile invasione russa all’Ucraina triplicato, anziché semplicemente raddoppiato come per l’uranio minerale raffinato, arrivando a circa 176 dollari per unità di lavoro separativo (separative work unit), cioè per quantità complessiva di risorse impiegate per arricchire un chilogrammo di uranio.

Le sanzioni imposte alla Federazione Russa per l’invasione dell’Ucraina impongono l’interdizione di infrastrutture logistiche russe come il porto di San Pietroburgo, dal quale il Kazakistan consegnava l’uranio ai Paesi dell’Europa settentrionale e dell’America settentrionale.

Questa restrizione ha imposto al governo kazako la ricerca di vie alternative sebbene più costose, come la rotta transcaspica, che rivolta verso occidente pone in collegamento il Kazakistan con l’Azerbaijan, la Georgia, la Turchia, la Romania, l’Ucraina e la Polonia attraversando il Mar Caspio e il Mar Nero.

Rotta transcaspica (fonte: Tanvir Anjum Adib, commons.wikipedia.com)

Al di là dei proclami di successo dell’iniziativa, in realtà, la rotta transcaspica risulta più costosa di almeno il 30% e più accidentata della rotta precedentemente utilizzata, per le evidenti limitate capacità delle infrastrutture autostradali, ferroviarie e portuali, l’assenza di un consorzio operatore e di una struttura tariffaria unificata, e naturalmente le diverse giurisdizioni politiche tra i vari Paesi attraversati, rispetto alla relativa fluidità nel corridoio Astana–San Pietroburgo già esistente quando il Kazakistan era una delle quindici repubbliche dell’Unione Sovietica.

Tuttavia, anche in questa circostanza, superate le difficoltà iniziali, la rotta transcaspica può divenire una nuova direttrice della globalizzazione come pure un catalizzatore dello sviluppo economico dell’Asia centrale e dello sviluppo degli scambi commerciali e politici con l’Unione Europea.

Se Bruxelles decidesse di investire politicamente ed economicamente in quella parte dell’Asia prossima ai confini sud-orientali europei, in maniera da attirare nella propria orbita i Paesi che ne fanno parte, potrebbe con questa mossa di lungo termine rimuovere dallo scacchiere centro-asiatico Russia e Cina in un colpo solo, sempre che l’Unione Europea riesca a garantire a paesi come il Kazakistan l’acquisto di uranio in quantità almeno pari agli attuali acquisti di Russia e Cina, e sia successivamente capace di trasformare l’uranio kazako in carburante per le centrali nucleari attraverso un indotto industriale adeguato per capacità produttiva e contenuto tecnologico.

Riferimenti: Nuclear Energy Association, Levelised Cost of Electricity Calculator, ottobre 2024, oecd-nea.org; Trade Economics, Uranium, ottobre 2024, tradingeconomics.com; OECD NEA, Uranium. Resources, production and demand, 2020, oecg-nea.org; World Nuclear Association, Production from mines, 2022, world-nuclear.org; World Nuclear Association, Uranium production by company, 2022, world-nuclear.org; Kazatomprom A.K., Integrated annual report, 2022, kazatomprom.kz; World Bank, Kazakhstan natural uranium and its compounds exports by country, 2023, wits.worldbank.org; Kazatomprom A.K., Kazatomprom 1H24 Financial Results and 2025 Production Plan Update, 23 agosto 2024, kazatomprom.kz; World Nuclear Association, Estimated world primary conversion capacity, 2021, world-nuclear.org; World Nuclear Association, World enrichment capacity – operational and planned, 2021, world-nuclear.org; Financial Times, Nuclear fuel prices surge as west rues shortage of conversion facilities, 21 settembre 2024, ft.com; Eurasian Rail Alliance Index, Analysis and prospects for the Trans-Caspian international transport route, 4 ottobre 2023, index1520.com/

Immagine (in alto a sinistra): Kakadu National Park uranium mining, Alberto Otero García, commons.wikimedia.org.

In forma leggermente ridotta, questo studio è stato pubblicato il 13 novembre 2024 su Aspenia online con il titolo «Le filiere dell’uranio e il ruolo centrale della Federazione Russa».